به گزارش پایگاه خبری سربیل، مطابق با اعلام نظر مرکز پژوهشهای مجلس شورای اسلامی، در لایحه بودجه سال آینده، مجموع درآمدهای مالیاتی با رشد ۴۴ درصدی نسبت به سال جاری ۱,۹۶۴ هزار میلیارد تومان پیشبینی شده است که ۱,۷۰۰ هزار میلیارد تومان آن به مجموع مالیاتهای مستقیم و مالیات بر کالاها و خدمات و ۲۶۴ هزار میلیارد تومان مربوط به مالیات بر واردات است.

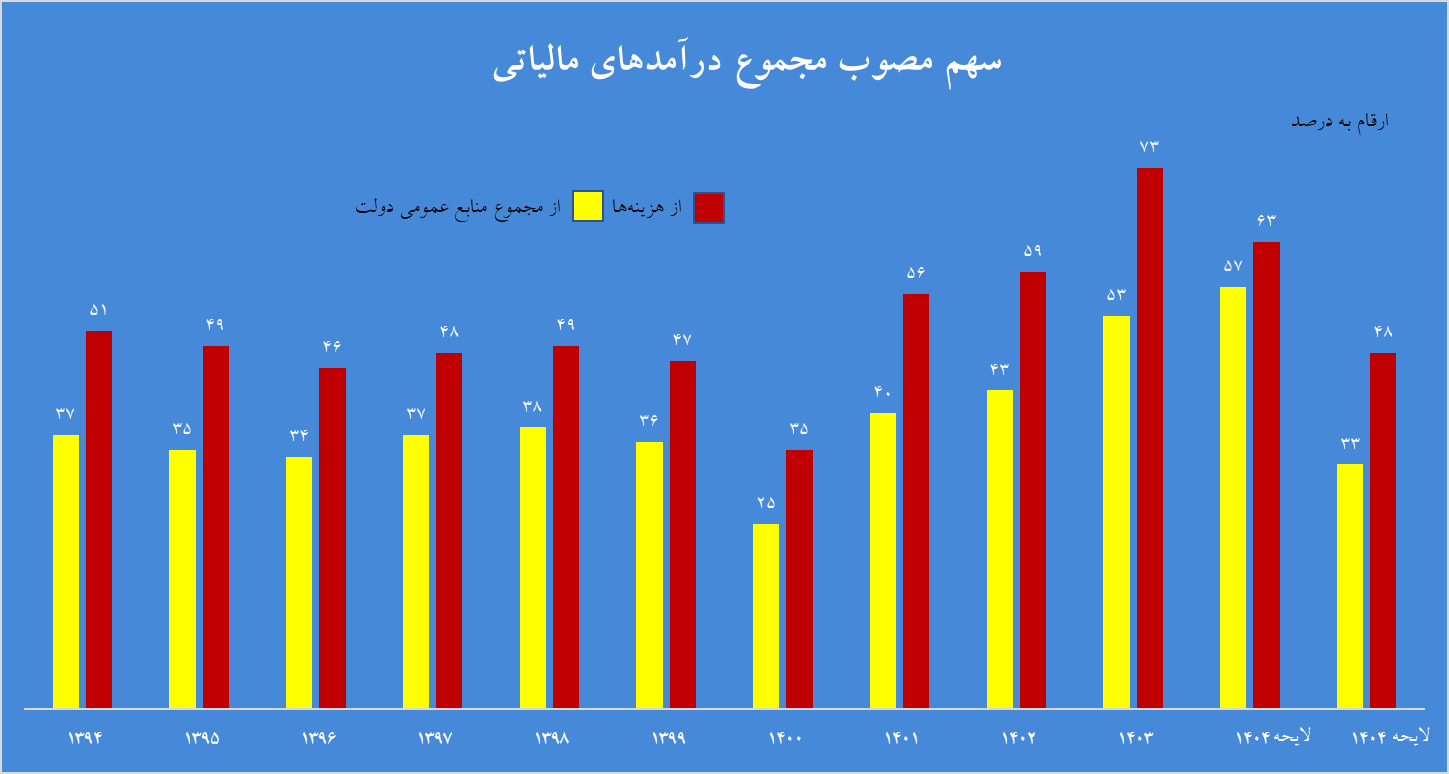

سهم مجموع درآمدهای مالیاتی از جمع منابع عمومی دولت ۳۳ درصد و از هزینهها ۴۸ درصد خواهد بود، همچنین مجموع درآمدهای مالیاتی به تولید ناخالص داخلی با فرض تحقق کامل ارقام مالیاتی در بودجه، ۵.۵ درصد است، از سوی دیگر نرخ مالیات بر ارزشافزوده نیز به مانند سال ۱۴۰۳ همان رقم ۱۰ درصد باقی مانده است.

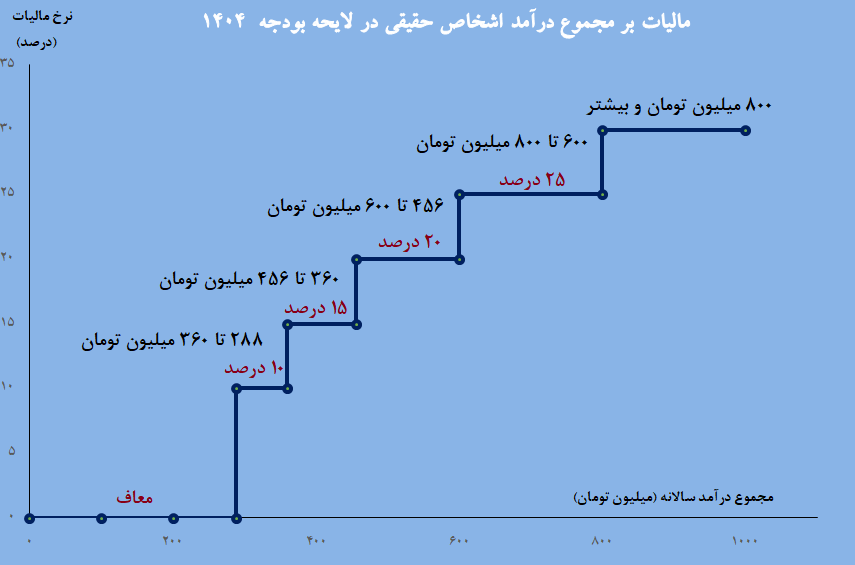

علاوه بر این معافیت مالیاتی پایه حقوقبگیران و شاغل با رشد دوبرابری، به ترتیب ۲۸۸ و ۲۰۰ میلیون تومان خواهد بود.

افزایش ۸۳۰ درصدی درآمدهای مالیاتی دولت در ۶ سال اخیر

بررسیهای حکایت از آن دارد که مجموع درآمدهای مالیاتی دولت از ۲۱۱ همت در سال ۱۳۹۹ به ۱۳۶۵ همت در سال جاری افزایش یافته است، رقمی که در سال آینده ۱,۹۶۴ هزار میلیارد تومان خواهد بود، درواقع در یک بازه زمانی ۶ ساله، درآمدهای مالیاتی دولت ۸۳۰ درصد رشد داشته است.

| ۱۳۹۹ |

۱۴۰۰ |

۱۴۰۱ |

۱۴۰۲ |

۱۴۰۳ |

۱۴۰۴ |

|

| عملکرد |

عملکرد |

عملکرد |

عملکرد |

مصوب |

لایحه |

|

| درآمدهای مالیاتی (همت) |

۲۱۱ |

۳۳۳ |

۵۲۲ |

۸۹۵ |

۱۳۶۵ |

۱۹۶۴ |

آنچه مشخص است نسبت به سال ۱۴۰۳، مجموع درآمدهای مالیاتی ۴۴ درصد افزایش داشته است، اما رشد اسمی اقتصاد در سال آینده ۳۵ درصد برآورد میشود، لذا درآمدهای مالیاتی بیش از تولید اقتصاد افزایش یافته است.

البته، از آنجایی که مالیات بهعنوان مطمئن شیوه برای تأمین هزینههای دولت شناخته میشود، بنابراین هرچه سهم بیشتری از منابع دولت از مالیات تأمین شود، بودجه از طرفی بهتری برخوردار است، با این اوصاف بودجه سال ۱۴۰۴ قابل قبول خواهد بود، اما برای بررسی دقیقتر باید نسبت مالیات به هزینهها را مورد تحلیل قرار دارد.

از طرفی در بودجه سال ۱۴۰۴ یک تغییر اساسی رخ داده است، درواقع بعضی ردیفها که در سال گذشته بهعنوان فرابودجه از آنها یاد میشد، در سال جدید جز ردیفهای بودجه لحاظ شده است، لذا با هدف مقایسه شاخصها با سالیان دیگر، باید از تعریف یکسانی بهره برد.

در نمودار سهم مصوب مجموع درآمدهای مالیاتی، از دو تعریف برای محاسبه شاخصها در سال ۱۴۰۴ استفاده شده است، درواقع دو ستون سمت چپ، مقدار شاخصهای مطابق با تعریف سالیان گذشته است، اما ستون سمت راست سهم واقعیتر مالیات از منابع و هزینهها ها را نشان میدهد.

همانطوری که در شکل مشخص است، سهم واقعی مالیات از جمع منابع عمومی دولت برابر با ۳۳ درصد است، اما اگر بنا به مقایسه با سالهای گذشته است، این سهم به ۵۷ درصد افزایش خواهد یافت.

با این تفاسیر، از منظر شاخص درآمدها از منابع، بودجه سال ۱۴۰۴ از سالیان گذشته بهتر است، با این وجود همچنان تا تحقق ۱۰۰ درصدی فاصله دارد.

مالیات، نیمی از هزینههای دولت را پوشش میدهد

از سوی دیگر سهم درآمدهای مالیاتی از هزینهها برای سال ۱۴۰۴ برابر با ۴۸ درصد است، یعنی مالیاتها کمتر از نیمی از هزینههای دولت را پوشش میدهند، با تعریف سالیان گذشته این عدد به ۶۳ درصد خواهد رسید.

با توجه به اینکه در ماده ۲۶ قانون برنامه هفتم پیشرفت، سهم مالیات از اعتبارات هزینهای باید به ۸۰ درصد برسد، لذا فاصله ۲۷ درصدی اندکی بالا است، درواقع مطابق با برآورد مرکز پژوهشهای مجلس شورای اسلامی رقم این شاخص در سال آینده باید به ۶۷ درصد افزایش یابد، تا تحقق قانون برنامه هفتم پیشرفت میسر شود.

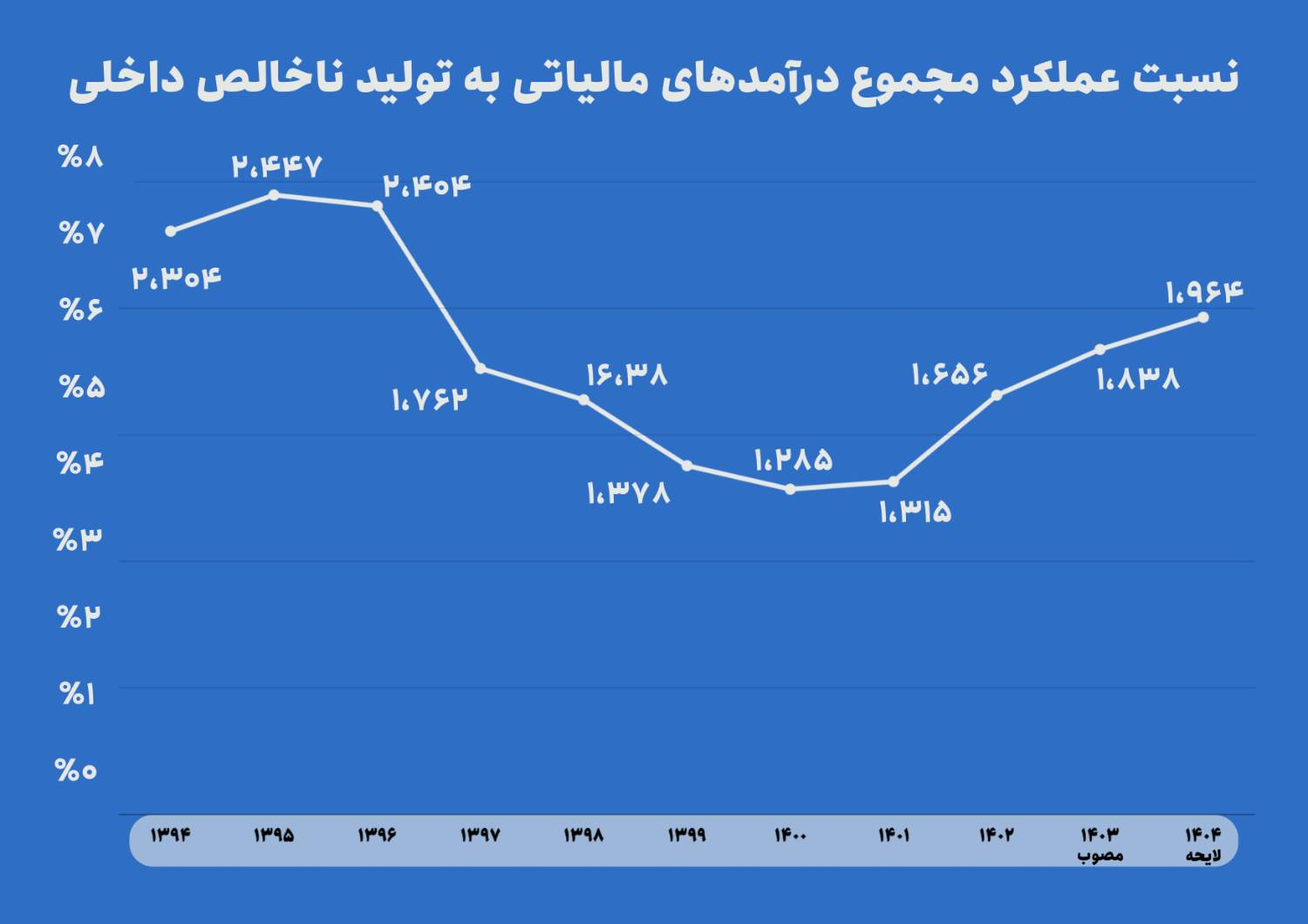

نسبت ۵.۵ درصدی مالیات به تولید ناخالص داخلی

مقایسه مالیات با تولید ناخالص داخلی بهعنوان یک ابزار مهم جهت تحلیل سیاستگذاری اقتصادی شناخته میشود که این شاخص در سال آینده برابر با ۵.۵ درصد است، البته در سالیان گذشته، این نسبت به طور پیوسته افزایش یافته، به طوری که در سال ۱۴۰۰ برابر با ۳.۶ درصد بوده است.

بااینحال در مقایسه با سالهای ۱۳۹۴ تا ۱۳۹۶ این نسبت همچنان کوچک است، بالاترین نسبت در سالهای گذشته به سال ۱۳۹۵ بر میگردد، اگر هدف دستیابی به نسبت محقق شده در این سال باشد، باید درامدهای مالیاتی به ۲,۴۴۷ هزار میلیارد تومان برسد.

از سوی دیگر مطابق با ماده ۲۵ قانون برنامه هفتم پیشرفت، نسبت درآمدهای مالیاتی به تولید ناخالص داخلی باید در نیمههای سال ۱۴۰۸ به ۱۰ درصد برسد، اما تحقق این رقم باتوجهبه بودجه سال جاری اندکی سخت خواهد بود.

| سال |

۱۴۰۳ |

۱۴۰۴ |

۱۴۰۵ |

۱۴۰۶ |

۱۴۰۷ |

نیمه ۱۴۰۸ |

| نسبت مالیات به تولید ناخالص داخلی (درصد) |

۵.۱ |

۶.۲ |

۷.۳ |

۸.۴ |

۹.۵ |

۱۰ |

| درآمدهای مالیاتی با فرض تولید ناخالص داخلی ۱۴۰۴ (همت) |

- |

۲۲۲۵ |

۲۶۱۳ |

۳۰۰۱ |

۳۳۸۹ |

- |

در واقع مطابق با پیشبینی مرکز پژوهشهای مجلس شورای اسلامی، بهمنظور میسر شدن ماده ۲۵ قانون برنامه هفتم، باید ۲۶۱ هزار میلیارد تومان به مجموع درآمدهای مالیاتی سال آینده اضافه شده تا با یک نسبت برابر، سهم ۱۰ درصدی مالیات از تولید ناخالص داخلی محقق شود.

شناسایی فراریان مالیاتی و سهم ۲.۵ درصدی آنان از بودجه ۱۴۰۴

از سوی دیگر، در سالهای گذشته بخشی از درآمدهای مالیات بر ارزشافزوده در بودجه لحاظ نشده است، در سال ۱۴۰۳ این درآمد مالیاتی برابر با ۱۸ هزار میلیارد تومان در نظر گرفته شده است، بنابراین، مقدار مصوب درآمدهای مالیاتی در سال ۱۴۰۳ برابر با ۱,۲۴۰ هزار میلیارد تومان است.

با توجه به پیشبینی رشد ۳۵ درصدی تولید ناخالص داخلی برای سال ۱۴۰۴، بدون گسترش تلاشهای مالیاتی، درآمد دولت ۱,۶۷۰ هزار میلیارد تومان برآورد میشود، لذا نتیجه تلاش سازمان امور مالیاتی در کاهش فرار مالیاتی و بهبود فرآیندهای مالیاتی ستانی تنها ۳۰ همت معادل ۲.۵ درصد از درآمدهای مالیاتی خواهد بود.

مالیات پلکانی حقوقبگیران

مطابق با قانون بودجه سال آینده، اگر فردی سالیانه ۲۸۸ میلیون تومان حقوق دریافت کند، معاف از مالیات خواهد بود، به بیانی کلیه افرادی که حقوق نه دریافتی، ماهیانه آنها کمتر از ۲۴ میلیون تومان است، مالیات پرداخت نخواهند کرد.

برای سایر سطوح درآمدی نیز، نرخ پلکانی مالیات حقوق اعمال خواهد شد، درواقع مطابق با لایحه پیشنهادی دولت، نرخ مالیاتی متوسط برای یک شخص با هر میزان درآمد سالیانه مشخص شده است، بهعنوان نمونه فردی که ماهیانه ۳۰ میلیون تومان درآمد داشته باشد، باید در سال ۱۴۰۴ حدود ۲ درصد مالیات پرداخت کند، درحالیکه مالیات وی در سال ۱۴۰۳ نزدیک به ۹ درصد بود.

این موضوع حکایت از آن دارد که سقف مالیاتی و تغییر پلکانها در لایحه بودجه ۱۴۰۴، منجر به کاهش نرخ مؤثر مالیاتی، حتی در درآمدهای بالاتر شده است، لذا مطابق با پیشنهاد مرکز پژوهشهای مجلس، این موضوع باید در طراحی پلکان مالیاتی لحاظ شود.

معافیتهای مالیاتی عجیب و غیر باور

مطابق با بند «ح» تبصره یک لایحه بودجه سال ۱۴۰۴، زمینهای فاقد اعیانی دارای کاربری مسکونی، اداری و تجاری و واحدهای مسکونی که ارزش هر یک از آنها بیش از ۵۰۰ میلیارد ریال باشد، مازاد بر این مبلغ مشمول مالیات به میزان دو در هزار میشوند.

نکته عجیب اینجاست که باغ ویلاها در این بند لایحه بودجه ذکر نشده است، باغ ویلاهایی که بعضاً دارای ارزش چند صد میلیاردتومانی هستند، از سوی دیگر دریافت مالیات از خانههای لوکس در بودجه سالیان گذشته نیز لحاظ شده بود، اما به دلیل ضعف اطلاعاتی در شناسایی این املاکی و ضعف قانونی در دریافت مالیات، عملاً شاهد تحقق این مادهقانونی نبودیم.

لحاظ مطابق با پیشنهاد مرکز پژوهشهای مجلس، وزارتخانههای راه و شهرسازی، صنعت، معدن و تجارت، سازمان ثبتاسناد و املاک کشور و شهرداریها موظف هستند، امکان دسترسی برخط به سامانه مربوطه را فراهم سازند، همچنین عدم پرداخت مالیات در سررسید مقرر شده، مشمول جریمه ماده ۱۹۰ مالیاتهای مستقیم است.

موضوع بعدی به معافیت مالیات حقوق اعضای هیئتعلمی دانشگاهها و مؤسسات پژوهشی و آموزشی و قضات دادگستری مربوط میشود، درواقع مشخص نیست چرا دولت بار دیگر خواهان چنین تبعیض عجیبی است.

بیتردید در نظام جمهوری اسلامی ایرانی، هیچیک از افراد جامعه بر یکدیگر برتری ندارند و قانون برای تمامی آحاد ملت یکسان است، اگر دولت به دنبال حمایت از قشر خاصی است، نباید با اعطای معافیت خاص این امر را عملی کند، درواقع بهجای معافیت مالیاتی، دولت میتواند با افزایش حقوق پایه یا امور رفاهی، دریافتی نهایی اعضای هیئتعلمی و قضات را افزایش دهد.

4th February 26